Czy można zarobić przy wysokiej inflacji? Dlaczego mniejsze ryzyko to zwykle niewielkie zyski a potencjalnie większe zyski wiążą się z wyższym ryzykiem? Jacek Janiuk, prezes zarządu Pekao TFI, w najnowszym odcinku „Drogowskazu Rynkowego” omawia 6. zasadę Dekalogu Inwestowania Pekao „W biznesie nie ma darmowych lunchów.” Porównując rentowności obligacji skarbowych z wysokodochodowymi, tłumaczy dlaczego nie ma zysku bez ryzyka.

Komu mamy zaufać, kiedy chcemy zainwestować? Jak wybrać produkt, który będzie obciążony najmniejszym ryzykiem wpadki i da nam największą możliwość zysku? Oczywiście z doświadczenia wiemy, że jednymi z najbezpieczniejszych papierów są obligacje, ponieważ są one niczym innym jak kredytem, który ktoś inny np. państwo polskie zaciąga u osób, które je kupują. Podmiot, który emituje obligacje nie tylko wypłaca nam odsetki, ale co ważniejsze zobowiązuje się też do wykupienia tych obligacji później, czyli do spłacenia kredytu.

Kupując obligacje stajemy się, więc „bankiem”, prawie bankiem… Co robi bank, zanim udzieli komuś kredytu? Sprawdza jego wiarygodność. Jak więc my możemy sprawdzić wiarygodność emitenta obligacji?

Klasyfikacja ratingowa

Źródło: Opracowanie własne Pekao TFI

Najczęściej wykorzystuje się do tego oceny, czyli ratingi – w taki sposób oceniane są obligacje. Podobnie jak w szkole. Szóstka, czyli ocena najwyższa to AAA i zarezerwowana jest dla ,,prymusów’'. Oni dają największą szansę, że spłacą kapitał i wypłacą odsetki. Jednak gorzej jest z tymi ocenianymi słabiej. Prawdopodobieństwo, że zdadzą egzamin nie jest tak wysokie, ale za to czasami nas pozytywnie zaskakują. Ani Jobs ani Zuckenberg nie byli prymusami, ale zmienili świat i stworzyli imperia. Biorąc więc pod uwagę ich szkolne osiągnięcia, to w świecie obligacji dostaliby najwyżej BB+. Tak oceniane obligacje nazywamy High Yield. To obligacje wysokodochodowe, które równocześnie są obciążone wysokim ryzykiem. Dużo można zarobić, ale też dużo można stracić. Przecież nie każdy „przeciętniak” okazuje się być Jobsem a nie każdy nerd chcący poderwać dziewczynę założy Facebook.

Czy i w jakie obligacje warto inwestować?

Czy oferują one atrakcyjną relację dochodu do ryzyka? Czy skórka jest warta wyprawki? Czy nie lepiej pozostać przy bezpieczniejszych ,,prymusach” zostawiając komuś innemu ryzykowną zabawę w poszukiwanie nowego Unicorna1? Odpowiedź może być przewrotna.

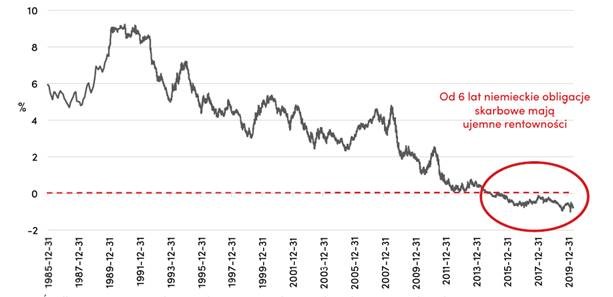

Indeks niemieckich obligacji skarbowych (rentowność do wykupu - YTM)

ICE BofA 3-5 Year German Government Index

Źródło: Opracowanie własne Pekao TFI na podst. danych z serwisu Bloomberg

Po pierwsze warto spojrzeć na rentowności obligacji „prymusów”. Już na pierwszy rzut oka widać, że choć obiecują nam bezpieczeństwo i pewność, to nie dają nam za dużo zarobić. Co więcej, w przypadku niektórych wręcz stracimy. Brzmi to niedorzecznie, ale tak jest, bo nie zawsze „czerwony pasek” na świadectwie gwarantuje największy sukces w życiu.

Przykładem mogą być choćby obligacje niemieckie – potocznie nazywane bundami. Potężna gospodarka. Mała szansa na bankructwo całego kraju, ale w konsekwencji możemy ,,wyjąć” z takich obligacji mniej niż włożyliśmy.

Skoro nawet na prymusach mogę tracić kapitał, to, co mam zrobić, aby przy obecnej wysokości inflacji zarobić? Może warto przyjrzeć się obligacjom wysokodochodowym, zwłaszcza, że możemy je w łatwy sposób kupić za pośrednictwem funduszy inwestycyjnych.

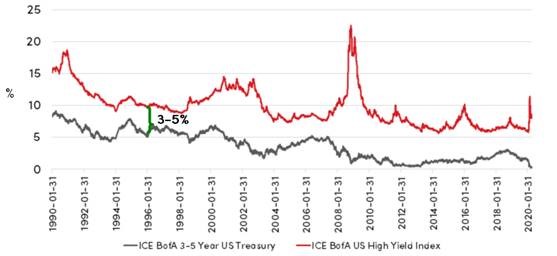

Rentowność amerykańskich obligacji skarbowych w porównaniu do amerykańskich obligacji wysokodochodowych

Źródło: Opracowanie własne Pekao TFI na podstawie danych z serwisu Bloomberg

Odwołajmy się do historii. Przez większość lat 90. XX wieku obligacje High Yield, czyli obligacje wysokodochodowe w USA zazwyczaj oferowały od 3 do 5 punktów procentowych dodatkowego dochodu, w stosunku do skarbowych „prymusów”, czyli papierów wartościowych emitowanych przez rząd USA. Jak pokazuje historia, różnica ta wzrastała w okresach spowolnienia i recesji.

Czego uczy nas historia?

W ciągu ostatnich 30 lat na obligacjach skarbowych amerykańskich mogliśmy zarobić średnio 5,4% a na wysokodochodowych 7,9%, czyli o ponad 2,5 pkt procentowego więcej. Prawie 50% większy zysk niż grając bezpieczniej. Wszystko wygląda aż zbyt dobrze. Oznacza to, że nie wzięliśmy pod uwagę ryzyka upadku, bo przecież nie ma darmowych lunchów. Jest potencjalny zysk – to też jest ryzyko.

W ciągu ostatnich 30 lat w przypadku obligacji wysokodochodowych jedenaście razy spadki przekroczyły 5%. Średnio spadki trwały 293 dni i wynosiły 11,3%, chociaż potrafiły odnotować nawet 35% dołki - czyli bardzo dużo. Dla niektórych inwestorów te spadki były nie do zaakceptowania i sprzedawali ze stratą. Inni – przeczekali. I okazywało się, ze średnio w ciągu 141 dni te obligacje odrabiały straty.

Okresy spadków obligacji wysokodochodowych przekraczających 5%

Źródło: Opracowanie własne Pekao TFI na podst. danych z serwisu Bloomberg. Historyczne dane nie stanowią gwarancji, że ww. sytuacja powtórzy się w przyszłości.

W okresie 12 miesięcy od dołka obligacje wysokodochodowe dały zarobić średnio 22,9% - to naprawdę dobra informacja. Oczywiście są to wyniki historyczne i nie ma żadnej gwarancji ich powtórzenia, zwłaszcza dziś, gdy stopy procentowe są tak nisko, ale te wyniki są jedyną pewną rzeczą jaką mamy i - co ważniejsze - dają nam nadzieję. Choć może nie na „darmowy lunch”, ale na to, że warto czasami zaryzykować, żeby potem „dobrze zjeść”. I na to, że wszystko przemija. Nawet pandemia połączona z ekonomicznym kryzysem.

Cykl wideo dostępny online

Zasady „Dekalogu Inwestowania Pekao” w ramach cyklu „Drogowskaz Rynkowy” dostępne są na www.pekaotfi.pl

- Odcinek 1 – „Bez paniki” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-1-pieniadze-w-czasach-szalenstwa

- Odcinek 2 - „Bądź chciwy, gdy inni się boją” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-2-inwestowanie-w-czasach-szalenstwa

- Odcinek 3 – „Daj czasowi czas” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-3-wartosc-czasu-w-okresie-szalenstwa

- Odcinek 4 – „Nie bądź zakładnikiem emocji. Ty rządzisz emocjami, Ty tu rządzisz” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-4-emocje-w-czasach-szalenstwa

- Odcinek 5 – „Pieniądz robi pieniądz” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-5-pieniadz-robi-pieniadz

- Odcinek 6 – „W biznesie nie ma darmowych lunchów” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-6-w-biznesie-nie-ma-darmowych-lunchow

„Drogowskaz Rynkowy” to 10-odcinkowy cykl filmowy, w którym Pekao TFI przedstawia sytuację na rynkach finansowych podczas pandemii koronawirusa SARS-CoV-2. Materiał video to także Dekalog Inwestowania Pekao, który zwraca uwagę na szanse i zagrożenia inwestowania w trudnej sytuacji, z jaką przyszło nam się zmierzyć. Cykl ukazuje się od 25 marca 2020 r.

1 startup wyceniany na co najmniej miliard dolarów amerykańskich

Kontakt dla mediów:

Agata Stępniewska

Dyrektor ds. Marketingu i Komunikacji

Pekao Towarzystwo Funduszy Inwestycyjnych S.A.

tel. kom.: 669 450 156,

e-mail: agata.stepniewska@pekaotfi.pl

Pekao TFI S.A. jest najdłużej działającym Towarzystwem Funduszy Inwestycyjnych w Polsce. Jedynym akcjonariuszem Pekao TFI S.A. jest spółka Pekao Investment Management S.A. Właścicielem Pekao Investment Management S.A jest Bank Pekao S.A. Towarzystwo zarządza aktywami o wartości około 17 mld złotych.

Informacja prawna

Niniejszy materiał został sporządzony w celu informacyjnym. Nie należy go traktować jako oferty funduszy inwestycyjnych lub towarzystwa funduszy inwestycyjnych w rozumieniu przepisów kodeksu cywilnego (t.j. Dz.U. z 2019 r. poz. 1145 ze zm.), jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy z dnia 29 lipca 2005 roku o obrocie instrumentami finansowymi (t.j. Dz.U. z 2020 r. poz. 89 ze zm.), a także nie jest formą świadczenia pomocy prawnej ani doradztwa podatkowego. Treści zawarte w materiale nie spełniają definicji badań inwestycyjnych, o których mowa w art. 36 ust. 1 pkt a) i b) rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Materiału nie należy traktować jako informacji rekomendującej lub sugerującej strategię inwestycyjną oraz rekomendacji inwestycyjnej, opisanych w art. 3 ust. 1 pkt 34) i 35) rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 roku w sprawie nadużyć na rynku.

UWAGA! Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem wynikającym z wahań cen na giełdzie, zmian wysokości stóp procentowych, kursów walut itp. Szczegółowy opis czynników ryzyka znajduje się w prospektach funduszy inwestycyjnych. Uczestnik funduszu inwestycyjnego powinien mieć świadomość możliwości osiągnięcia zysku, ale również poniesienia straty. Przed podjęciem decyzji inwestycyjnej zalecane jest zapoznanie się z prospektem informacyjnym odpowiedniego funduszu, kluczowymi informacjami dla inwestorów oraz informacjami dla klienta alternatywnego funduszu inwestycyjnego. Odpowiedzialność za decyzje podjęte wyłącznie na podstawie niniejszego materiału ponoszą jego odbiorcy. Prospekty informacyjne funduszy inwestycyjnych zarządzanych przez Pekao TFI S.A., jak również: informacje o opłatach, sprawozdania finansowe, kluczowe informacje dla inwestorów oraz informacje dla klienta alternatywnego funduszu inwestycyjnego dostępne są u podmiotów prowadzących dystrybucję, w siedzibie Pekao TFI S.A. oraz w Internecie na stronie www.pekaotfi.pl. Lista prowadzących dystrybucję dostępna jest na www.pekaotfi.pl. Historyczne wyniki inwestycyjne funduszy inwestycyjnych nie są gwarancją osiągnięcia podobnych w przyszłości. Żaden fundusz inwestycyjny nie gwarantuje realizacji założonego celu inwestycyjnego ani uzyskania określonego wyniku inwestycyjnego. Indywidualna stopa zwrotu z inwestycji nie jest tożsama z wynikiem inwestycyjnym funduszu/subfunduszu i jest uzależniona od dnia zbycia oraz dnia odkupienia jednostek uczestnictwa przez fundusz, a także od wysokości pobranych opłat, które obniżają wartość inwestycji oraz obowiązków podatkowych obciążających uczestnika, w szczególności wysokości podatku od dochodów kapitałowych zależnego od indywidualnej sytuacji podatkowej uczestnika. Uczestnictwo w funduszach inwestycyjnych Pekao wiąże się z opłatami manipulacyjnymi oraz opłatami za zarządzanie, których wysokość jest podana w prospektach informacyjnych i tabelach opłat. Wskazane opłaty obniżają stopę zwrotu z inwestycji. Zasady ustalania i pobierania opłat zawiera prospekt informacyjny. Wysokość stawki opłaty manipulacyjnej jest uzależniona od wysokości dokonywanej wpłaty oraz salda wszystkich kont Uczestnika w funduszach objętych prawem akumulacji wpłat zgodnie z prospektem i statutem danego funduszu. W materiale wykorzystano źródła informacji, które Pekao TFI S.A. analizując z najwyższą starannością, uważa za rzetelne i wiarygodne. Nie istnieje jednak gwarancja, iż są one w pełni wyczerpujące i w pełni odzwierciedlają stan faktyczny. Wszelkie opinie i oceny zawarte w niniejszym materiale wyrażają wyłącznie opinię ich autorów.

Pekao Towarzystwo Funduszy Inwestycyjnych Spółka Akcyjna z siedzibą w Warszawie, 02-674 Warszawa, ul. Marynarska 15, wpisana do rejestru przedsiębiorców Krajowego Rejestru Sądowego Sądu Rejonowego dla m. st. Warszawy, XIII Wydział Gospodarczy Krajowego Rejestru Sądowego, pod numerem KRS 0000016956, posługująca się numerem NIP 521 11 82 650. Kapitał zakładowy: 50 504 000 złotych, łączna kwota uiszczonych wkładów równa kapitałowi zakładowemu. Pekao TFI S.A. działa na podstawie zezwolenia Komisji Nadzoru Finansowego.