Jak zabezpieczyć się przed nieoczekiwanymi zdarzeniami? Skąd wziąć pieniądze na czarną godzinę? Jak zostać milionerem? W najnowszym odcinku Drogowskazu Rynkowego Jacek Janiuk, prezes zarządu Pekao TFI, omawia ósmą zasadę Dekalogu Inwestowania Pekao: „Systematyczność procentuje.”

Spodziewaj się niespodziewanego

Ostatnie pół roku i pandemia koronawirusa pokazały, że należy być przygotowanym na gwałtowne zmiany. Pomimo olbrzymiego wysiłku naukowców na całym świecie wciąż czekamy na szczepionkę. Nie ma pewnego sposobu na zabezpieczenie się przed chorobą. Wiemy jedynie, że izolacja i dystans społeczny pozwoli nam zmniejszyć prawdopodobieństwo zachorowania. Przedsięwzięte środki przeciw rozprzestrzenianiu się wirusa spowolniły gospodarkę. Przedłużająca się pandemia oznacza także coraz większą niepewność dla naszych domowych portfeli. Nikt nie chce dać się zaskoczyć od strony finansowej. Tak jak po zamknięciu gospodarki wiosną 2020 roku. Bo choć pieniądze przecież szczęścia nie dają – to warto je mieć. A szczególnie w sytuacji tak niepewnej jak teraz.

Skąd w takim razie wziąć pieniądze na czarną godzinę?

Gdy zapytamy Polaków w jaki sposób zdobyć pierwszy milion, to jednym głosem powiedzą, że pierwszy milion trzeba ukraść. To powiedzenie wryło się w naszą narodową świadomość. Niestety takie stereotypy wciąż nam towarzyszą.

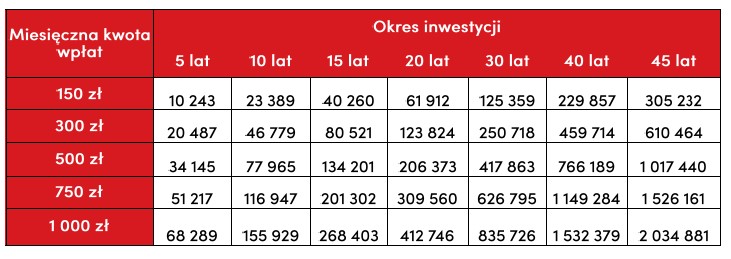

Istnieją jednak inne sprawdzone sposoby. Jednym z nich może być systematyczne, długoterminowe oszczędzanie. Uzbieranie miliona jest możliwe w dłuższym okresie prawie przez każdego. Wydaje się niemożliwe…a jest wręcz przeciwnie. Im wcześniej nastąpi początek oszczędzania, tym wcześniej oszczędzający stanie się osobą nawet z sześcioma zerami na koncie.

Jeżeli np. w wieku dwudziestu lat zaczniecie inwestować po 500 złotych miesięcznie i wasz portfel zgodnie z historyczną tendencją dla portfela mieszanego (60% akcje/40% obligacje) da 5% zysku każdego roku, idąc na emeryturę w wieku 65 lat możecie uzbierać milion. Taką kwotę mogą pozwolić zebrać nawet obligacje, ale w ich przypadku trzeba poczekać dłużej. Czas, stopa zwrotu z inwestycji i związane z nią ryzyko odgrywają kluczową rolę dla sukcesu oszczędzania.

Systematycznie oszczędzanie, nawet niewielkich kwot w długim terminie, pozwala zgromadzić pokaźne kwoty.

Rozważ systematyczne oszczędzanie lub inwestowanie już dziś.

Założenie: portfel składający się np. z akcji i obligacji w proporcji 60/40% generujący 5% zysku rocznie. Wskazana stopa zwrotu jest równa i zachowana przez cały okres inwestycji.

Powyższa symulacja ma jedynie charakter poglądowy. Pamiętajmy, że historyczne wyniki inwestycyjne z różnych klas aktywów nie są gwarancją osiągnięcia podobnych w przyszłości.

Źródło: Opracowanie własne Pekao TFI.

Skąd właściwie biorą się tak wielkie kwoty? Ten wskazany wcześniej milion? Sekretem jest procent składany. Niestety wiedza o nim nie jest zbyt popularna. Choć sam Albert Einstein określił go jako ósmy cud świata. Ci, którzy go rozumieją, zarabiają na nim. Ci, którzy go nie rozumieją, muszą za niego zapłacić.

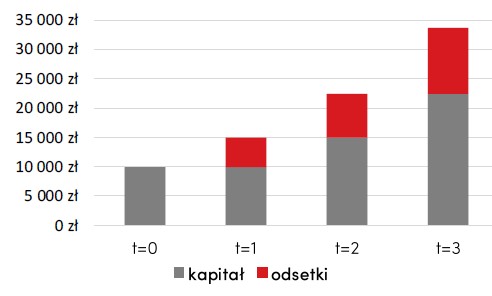

Procent składany, czyli co?

W największym skrócie to taka sytuacja, gdy zyski za dany okres są doliczane do naszego kapitału i w ten sposób „składają się” na zysk wypracowywany w okresie następnym. Brzmi skomplikowanie? Można pokusić się o jeszcze większe uproszczenie. Na przykład wykorzystując terminologię lokat to takie „odsetki od odsetek”.

Procent składany

Powyższa symulacja ma jedynie charakter poglądowy

Źródło: Opracowanie własne Pekao TFI.

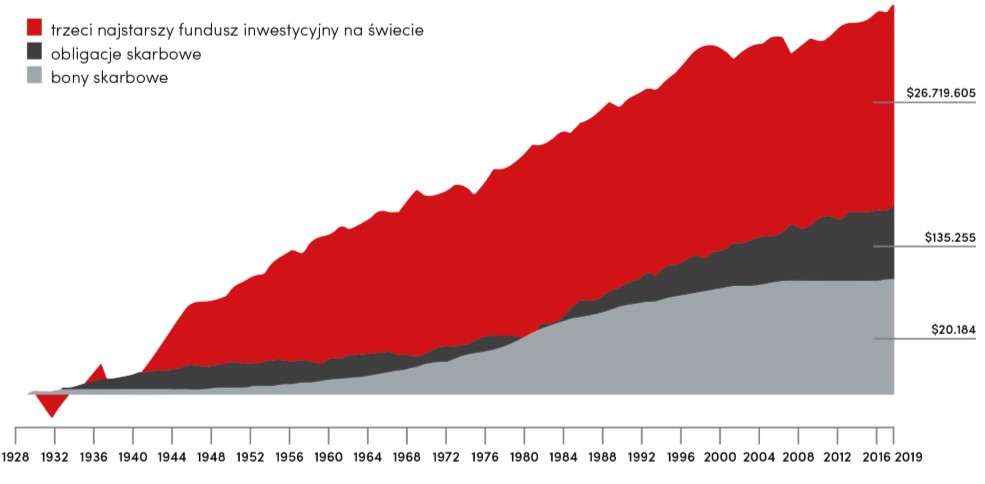

Ideę procentu składanego najlepiej widać na przykładzie z życia. Załóżmy, że pewna prababka w 1928 roku postanowiła zainwestować dla prawnuczka 1000 dolarów. Ktoś jej doradził, żeby ulokowała te pieniądze w funduszu inwestycyjnym (które już wówczas istniały).

Inną decyzję podjął pradziadek, postanowił zadbać o przyszłość prawnuka i również ulokował 1000 dolarów. Tylko, że on zdecydował się na inwestycję mniej ryzykowną – bony skarbowe.

Jak zmieniała się inwestycja 1000 dolarów od 1928 r.?

Źródło: Opracowanie własne Pekao TFI na podst. danych z serwisu Bloomberg oraz Amundi

(https://static.amundi.com/amundi/var/amundi_com/storage/images/media/amundi-pioneer-us/investment-ideas/pioneer-fund/mountain-chart-pfund/1419672-7-eng-GB/mountain-chart-pFund.jpg )

Po 90 latach inwestycja owej prababci przyniosła ponad 26 mln dolarów, z kolei inwestycja pradziadka w bony skarbowe ponad 20 tys. dolarów. Spadek po babci jest zatem kilkaset razy większy niż po dziadku! Magia procentu składanego! Ale aby daleko nie szukać…. Inwestując w 1992 roku 1 złoty (czyli 1000 przed denominacją) w najstarszy działający w Polsce fundusz inwestycyjny – obecnie mielibyśmy…. 10 razy więcej. Liczby na powyższych wykresach wyglądają pięknie, ale trzeba zmierzyć się z mentalnością.

Pieniądze zaczyna się zarabiać w głowie

Na pomysł uzbierania miliona reakcje są niechętne. Ktoś może powiedzieć: teraz nie stać mnie na systematyczne oszczędzanie (nie mówiąc nawet o inwestowaniu!). Bo pandemia, bo kryzys, bo… za mało zarabiam. „Teraz to tylko 3000 zł, ale kiedy zmienię pracę i będę zarabiać 5000 zł, wówczas na pewno uda mi się coś odłożyć.” Mamy dla Was złą wiadomość – raczej się nie uda. A dlaczego? Niestety wraz ze wzrostem dochodów u większości z nas nie rośnie skłonność do oszczędzania. Najczęściej jest wręcz przeciwnie. Dowiódł tego amerykański noblista rosyjskiego pochodzenia Simon Kuzniets. Więcej zarabiam, więcej wydaję. Wraz ze wzrostem dochodów u większości ludzi zwiększają się także „koszty życia”. Bo oszczędzanie tak jak zarabianie to nie sprawa procentów, hossy czy bessy, ale to kwestia naszych decyzji i wyborów. Naszych nawyków.

Nawyk oszczędzania

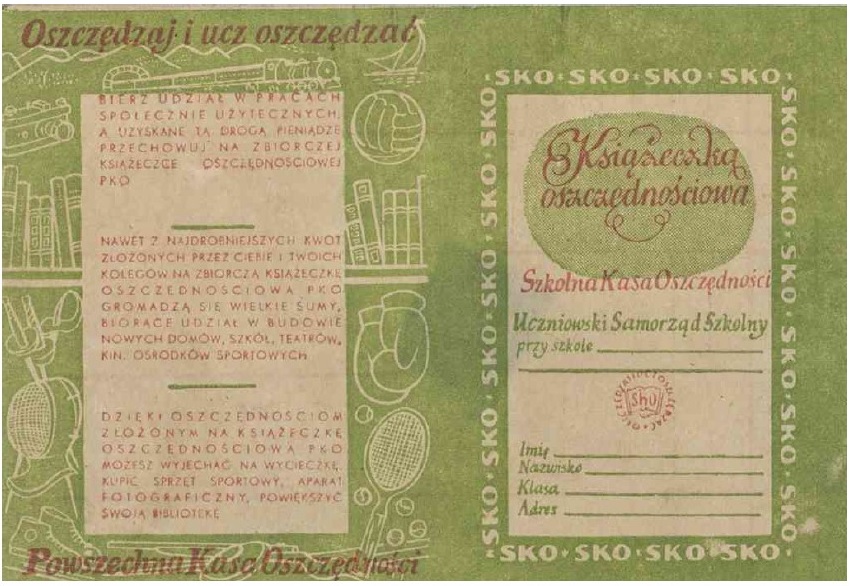

Na szczęście są sposoby, aby takie nawyki w sobie wykształcić. Niezależnie od poziomu naszych zarobków najważniejsze, to spróbować zacząć odkładać jakąś część dochodów. Nawet niewielką, byle systematycznie. Starsze pokolenie miało możliwość wykształcenia nawyku dzięki Szkolnym Kasom Oszczędnościowym. Uczniowie drobne pieniądze z kieszonkowego od rodziców mogli odkładać za pośrednictwem nauczycieli. Po jakimś czasie gromadzone drobne kwoty sumowały się w większą, którą można było przeznaczyć na upragniony cel.

Książeczka SKO

Źródło: http://www.pkobp.pl/80-lat-sko/wirtualne-muzeum-sko/od-1945-do-1989-r/ksiazeczka-sko/

W dzisiejszych czasach jest dużo prościej. Można to zautomatyzować, składając stałą dyspozycję przelewu w banku. Wówczas samo się dzieje.

Po jakimś czasie takiego eksperymentu można się przekonać, że pieniądze nie są tylko narzędziem do kupowania sobie nowych przyjemności i rzeczy, ale są również narzędziem do zarabiania kolejnych pieniędzy. Dziś wydając pieniądze podejmuję decyzje nie tylko dotyczącą tego, na co je wydam, ale także dotyczącą tego, czy chcę, aby dalej dla mnie zarabiały, czy nie. Bo wiemy, że zdarzają się czasy niepewności jak obecnie i wtedy bardziej przydatne niż nowe buty czy nowy samochód są pieniądze, które mogą generować dochód.

Co zrobić z oszczędnościami

Mówiąc o systematycznym oszczędzaniu zazwyczaj mamy na myśli lokaty bankowe. A czy są inne formy systematycznego gromadzenia kapitału? Oczywiście. Mam na myśli inwestowanie. To pojęcie niemal automatycznie wywołuje dwa pytania. Po pierwsze w co inwestować? Możliwości jest multum i kiedy mówię o akcjach, obligacjach, funduszach inwestycyjnych, nie wspomnę już o złocie, czy inwestycjach alternatywnych - słyszę od moich klientów najczęściej to drugie pytanie: A czy mam tu gwarancję?

Oczywistym jest, że w przypadku inwestycji nie ma gwarancji zysku. Oczekując wyższych zysków musimy zgodzić się na wyższe ryzyko inwestycyjne. To, że mamy szanse na większe zyski nie oznacza jeszcze, że mamy gwarancję ich osiągnięcia. Dostajemy możliwość zarobienia więcej niż na standardowej lokacie, kosztem wzięcia na siebie ryzyka. Mniejszego lub większego, w zależności od rodzaju produktu. Dla części z nas jest to problem. Bo każdy z nas ma inną skłonność do jego podejmowania. Dlatego też niektórzy decydują się tylko na lokaty…. ale są i tacy, którzy inwestują tylko w akcje.

Stąd warto zastanowić się, jakie ryzyko jesteśmy w stanie zaakceptować. Potencjał różnych klas aktywów z całą pewnością ma przełożenie na to kiedy zgromadzę mój milion. Pamiętajmy, że możliwy do uzyskania zysk, jest proporcjonalny do ryzyka.

Dlatego też jeżeli nie zaczniemy systematycznie oszczędzać czy inwestować, to mamy jedną gwarancję – że nic nie będziemy mieli na czarną godzinę. Ale jeśli zrobimy ten mały wysiłek i zaczniemy lokować choćby część dochodów, ale przy akceptowalnym dla nas ryzyku… może się okazać, że zebranie miliona jest o wiele bardziej realne niż nam się wydawało.

Cykl wideo dostępny online

Zasady „Dekalogu Inwestowania Pekao” w ramach cyklu „Drogowskaz Rynkowy” dostępne są na www.pekaotfi.pl

- Odcinek 1 – „Bez paniki” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-1-pieniadze-w-czasach-szalenstwa

- Odcinek 2 - „Bądź chciwy, gdy inni się boją” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-2-inwestowanie-w-czasach-szalenstwa

- Odcinek 3 – „Daj czasowi czas” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-3-wartosc-czasu-w-okresie-szalenstwa

- Odcinek 4 – „Nie bądź zakładnikiem emocji. Ty rządzisz emocjami, Ty tu rządzisz” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-4-emocje-w-czasach-szalenstwa

- Odcinek 5 – „Pieniądz robi pieniądz” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-5-pieniadz-robi-pieniadz

- Odcinek 6 – „W biznesie nie ma darmowych lunchów” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-odcinek-6-w-biznesie-nie-ma-darmowych-lunchow

- Odcinek 7 – „Nie wkładaj wszystkich jajek do jednego koszyka” https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-pekao-tfi-odc-7-nie-trzymaj-wszystkich-jajek-w-jednym-koszyku

- Odcinek 8 – „Systematyczność procentuje" https://pekaotfi.pl/strefa-klienta/rynki/drogowskaz-rynkowy-pekao-tfi-odc-8-systematycznosc-procentuje

Drogowskaz Rynkowy” to 10-odcinkowy cykl filmowy, w którym Pekao TFI przedstawia sytuację na rynkach finansowych podczas pandemii koronawirusa SARS-CoV-2. Materiał video to także Dekalog Inwestowania Pekao, który zwraca uwagę na szanse i zagrożenia inwestowania w trudnej sytuacji, z jaką przyszło nam się zmierzyć. Cykl ukazuje się od 25 marca 2020 r.

Kontakt dla mediów:

Agata Stępniewska

Dyrektor ds. Marketingu i Komunikacji

Pekao Towarzystwo Funduszy Inwestycyjnych S.A.

tel. kom.: 669 450 156

e-mail: agata.stepniewska@pekaotfi.pl

Pekao TFI S.A. (Towarzystwo) prowadzi działalność od 1992 r. i jest najdłużej działającym Towarzystwem Funduszy Inwestycyjnych w Polsce. Obecnie zarządza aktywami o wartości ponad 18 mld złotych (30.09.2020), zgromadzonymi w około 50 funduszach inwestycyjnych. Pekao TFI S.A. jest jednym z największych Towarzystw na rynku, pod względem wartości aktywów w funduszach inwestycyjnych. Towarzystwo obsługuje ponad 380 tys. klientów. Oferta funduszy inwestycyjnych zarządzanych przez Pekao TFI S.A. jest jedną z największych i najbardziej różnorodnych na polskim rynku. W ofercie dostępne są również programy systematycznego oszczędzania a także programy dedykowane oszczędzaniu z myślą o emeryturze, takie jak IKE, IKZE. Pekao TFI S.A. posiada również doświadczenie w prowadzeniu Pracowniczych Programów Emerytalnych (PPE) oraz Pracowniczych Planów Kapitałowych (PPK). W ofercie Towarzystwa dostępne są rozwiązania nie tylko dla klientów indywidualnych, ale również firm a także usługa asset management.

Pekao TFI S.A. regularnie otrzymuje nagrody i wyróżnienia, takie jak „Złoty Laur Klienta” w latach 2020, 2019, 2018 w kategorii „Towarzystwa Funduszy Inwestycyjnych”.

Jedynym akcjonariuszem Pekao TFI S.A. jest spółka Pekao Investment Management S.A. Właścicielem Pekao Investment Management S.A jest Bank Pekao S.A. Dzięki bliskiej współpracy z Bankiem Pekao S.A. fundusze inwestycyjne zarządzane przez Pekao TFI S.A. są dostępne w kilkuset placówkach bankowych na terenie całego kraju.

Informacja prawna

Niniejszy materiał został sporządzony w celu informacyjnym. Nie należy go traktować jako oferty funduszy inwestycyjnych lub towarzystwa funduszy inwestycyjnych w rozumieniu przepisów kodeksu cywilnego, jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy z dnia 29 lipca 2005 roku o obrocie instrumentami finansowymi, a także nie jest formą świadczenia pomocy prawnej ani doradztwa podatkowego. Treści zawarte w materiale nie spełniają definicji badań inwestycyjnych, o których mowa w art. 36 ust. 1 pkt a) i b) rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Materiału nie należy traktować jako informacji rekomendującej lub sugerującej strategię inwestycyjną oraz rekomendacji inwestycyjnej, opisanych w art. 3 ust. 1 pkt 34) i 35) rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 roku w sprawie nadużyć na rynku.

UWAGA! Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem wynikającym z wahań cen na giełdzie, zmian wysokości stóp procentowych, kursów walut itp. Szczegółowy opis czynników ryzyka znajduje się w prospektach funduszy inwestycyjnych. Uczestnik funduszu inwestycyjnego powinien mieć świadomość możliwości osiągnięcia zysku, ale również poniesienia straty. Przed podjęciem decyzji inwestycyjnej zalecane jest zapoznanie się z prospektem informacyjnym odpowiedniego funduszu, kluczowymi informacjami dla inwestorów oraz informacjami dla klienta alternatywnego funduszu inwestycyjnego. Odpowiedzialność za decyzje podjęte wyłącznie na podstawie niniejszego materiału ponoszą jego odbiorcy. Prospekty informacyjne funduszy inwestycyjnych zarządzanych przez Pekao TFI S.A., jak również: informacje o opłatach, sprawozdania finansowe, kluczowe informacje dla inwestorów oraz informacje dla klienta alternatywnego funduszu inwestycyjnego dostępne są u podmiotów prowadzących dystrybucję, w siedzibie Pekao TFI S.A. oraz w Internecie na stronie www.pekaotfi.pl. Lista prowadzących dystrybucję dostępna jest na www.pekaotfi.pl. Historyczne wyniki inwestycyjne funduszy inwestycyjnych nie są gwarancją osiągnięcia podobnych w przyszłości. Żaden fundusz inwestycyjny nie gwarantuje realizacji założonego celu inwestycyjnego ani uzyskania określonego wyniku inwestycyjnego. Indywidualna stopa zwrotu z inwestycji nie jest tożsama z wynikiem inwestycyjnym funduszu/subfunduszu i jest uzależniona od dnia zbycia oraz dnia odkupienia jednostek uczestnictwa przez fundusz, a także od wysokości pobranych opłat, które obniżają wartość inwestycji oraz obowiązków podatkowych obciążających uczestnika, w szczególności wysokości podatku od dochodów kapitałowych zależnego od indywidualnej sytuacji podatkowej uczestnika. Uczestnictwo w funduszach inwestycyjnych Pekao wiąże się z opłatami manipulacyjnymi oraz opłatami za zarządzanie, których wysokość jest podana w prospektach informacyjnych i tabelach opłat. Wskazane opłaty obniżają stopę zwrotu z inwestycji. Zasady ustalania i pobierania opłat zawiera prospekt informacyjny. Wysokość stawki opłaty manipulacyjnej jest uzależniona od wysokości dokonywanej wpłaty oraz salda wszystkich kont Uczestnika w funduszach objętych prawem akumulacji wpłat zgodnie z prospektem i statutem danego funduszu. W materiale wykorzystano źródła informacji, które Pekao TFI S.A. analizując z najwyższą starannością, uważa za rzetelne i wiarygodne. Nie istnieje jednak gwarancja, iż są one w pełni wyczerpujące i w pełni odzwierciedlają stan faktyczny. Wszelkie opinie i oceny zawarte w niniejszym materiale wyrażają wyłącznie opinię ich autorów.

Pekao Towarzystwo Funduszy Inwestycyjnych Spółka Akcyjna z siedzibą w Warszawie, 02-674 Warszawa, ul. Marynarska 15, wpisana do rejestru przedsiębiorców Krajowego Rejestru Sądowego Sądu Rejonowego dla m. st. Warszawy, XIII Wydział Gospodarczy Krajowego Rejestru Sądowego, pod numerem KRS 0000016956, posługująca się numerem NIP 521 11 82 650. Kapitał zakładowy: 50 504 000 złotych, łączna kwota uiszczonych wkładów równa kapitałowi zakładowemu. Pekao TFI S.A. działa na podstawie zezwolenia Komisji Nadzoru Finansowego.